第七次修改个人所得税 2018 年8月31 日通过,其中相对以前最大的变化有以下三点:

一、起征点从原来的每月3500元调整至每年60000元(每月5000元)

二、新增了专项扣除项(如:子女教育、赡养老人等)

在此次个税改革前,工资薪金所得的扣除因素单一,主要有基本养老保险、基本医疗保险、失业保险、住房公积金等专项扣除项目,但缺乏教育、赡养等专项附加扣除,没有考虑纳税人家庭负担,同样的收入水平下,对抚养人口较多的纳税人不公平。个人收入1万元一个月,日子可以过得不错,如果有抚养、有赡养,那么日子就很艰难,今年新出台的以下专项扣除项能很有效的解决这种不公,如果你是神豪级别,请忽略这些当做什么都没发生过。

1.纳税人的子女接受学前教育和学历教育的相关支出,按每个子女每年1.2万元(每月1000元)标准定额扣除;纳税人接受学历或非学历继续教育的支出,在规定期间可按每年3600元或4800元定额扣除;

2.大病医疗支出方面,纳税人在一个纳税年度内发生的自负医药费用超过1.5万元部分,可在每年6万元限额内据实扣除;

3.住房贷款利息方面,纳税人本人或配偶发生的首套住房贷款利息支出,可按每月1000元标准定额扣除;住房租金根据纳税人承租住房所在城市的不同,按每月800元到1200元定额扣除;

4.赡养老人支出方面,纳税人赡养60岁(含)以上父母的,按照每月2000元标准定额扣除,其中,独生子女按每人每月2000元标准扣除,非独生子女与其兄弟姐妹分摊每月2000元的扣除额度。

三、优化综合所得使用的超额累进税率结构。

从以上新旧税率表的对比可以看出在25%税率之前,大家扣除起征点5000元之后基本都比以前的税率有所降低。

虽然大部分人觉得起征点的调整有效降低了大家的税负,但其实第二项新增专项扣除项才是能大幅降低税负的关键。

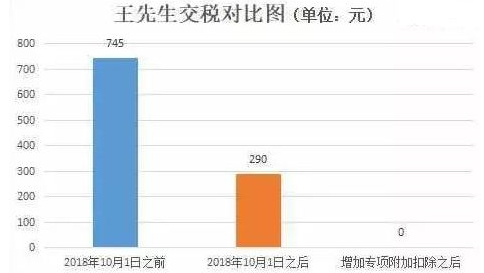

举个例子,王先生月收入扣除五险一金后为1万元,每月还房贷利息1000元,有一对双胞胎儿子上幼儿园,自己还接受了学历教育,同时父母已经60多岁。

起征点为3500元的情况下,没有专项附加扣除,每月需缴纳(10000-3500)*20%-555=745元个税;

起征点为5000元的情况下,没有专项附加扣除,每月需缴纳(10000-5000)*10%-210=290元元个税。

根据新政策,王先生就可以享受2个子女的教育2000元扣除、赡养老人2000元扣除、房贷利息1000元扣除、学历教育400元扣除,所以,个税=(10000-5000-2000-2000-1000-400)×3%=0元。

也就是,在享受专项附加扣除后,月薪万元,可能每月交税为0了!

开云体育官方网站| Kaiyun Sports动态

开云体育官方网站| Kaiyun Sports动态